Iscriviti alla Newsletter

Come vendere casa da privato

Spese accessorie per l’acquisto della casa

Scambio casa per vacanze

CasaNoi, il primo social network immobiliare

Rent to Buy, la guida del Notariato

Come funziona la permuta di una casa

Guida alla cedolare secca sugli affitti

Tassa alle banche: cosa cambia per i mutui

Come funziona una lavanderia condominiale

Tipi di contratti di locazione residenziali

Cosa sapere prima di comprare casa all’asta

Come tutelarsi quando si vende un immobile

Acquisto prima casa con leasing immobiliare

Consigli per acquistare casa su carta

Visita di sopralluogo per acquisto casa

Il subentro nel contratto di locazione

Come vendere casa a Milano al miglior prezzo

Come fare una visura ipotecaria

Vendita di una casa con riserva di proprietà

Come intestare la casa a un minore

Airbnb, cos’è e come funziona

Comprare casa in cooperativa edilizia

Come scegliere la ditta per il trasloco

Fondo giovani coppie per il mutuo

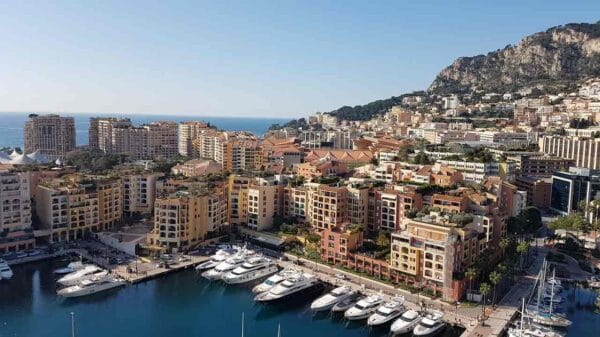

Come capire il mercato immobiliare di Monaco

Si può vendere una casa con abuso edilizio?

Guida al mercato immobiliare turistico

Surroga del mutuo: cos’è e come funziona

Rischio esproprio per chi salta le rate del mutuo

Ecco cosa troverai in questo articolo:

Passo indietro del Governo sulla modifica al Testo Unico Bancario: saranno 18 e non 7 le rate di mutuo non pagate che faranno scattare il rischio esproprio.

Rischio esproprio per modifica al Testo Unico Bancario

Negli ultimi giorni ha fatto molto discutere la notizia di una modifica al Testo Unico Bancario in atto alla Camera che permetterebbe alle banche di entrare rapidamente in possesso di un immobile ipotecato per poterlo rivendere, in caso di morosità da parte del sottoscrittore del mutuo.

Una norma che, così come era stata scritta, appariva ancora una volta a solo vantaggio delle banche.

Le modifiche al Testo Unico Bancario si rendono necessarie per recepire la direttiva europea 2014/17/UE A.G. n. 256 sulla trasparenza dei contratti stipulati tra banche e clienti.

Tali modifiche sono diventate però l’occasione per inserire tra le norme un codicillo che prevedeva, nel caso in cui un cliente fosse in debito con il pagamento di 7 rate del mutuo, la possibilità per la banca erogatrice del finanziamento di rientrare in possesso dell’immobile, di fatto espropriandolo, per poterlo rivendere.

In realtà, già oggi quando il mutuatario salta il pagamento di 7 rate di mutuo è possibile mettere in atto le procedure esecutive, ma con la modifica proposta gli istituti di credito avrebbero la possibilità di evitare il passaggio in Tribunale.

La ratio della norma dovrebbe essere quella di snellire le procedure burocratiche visto che, allo stato attuale, per dar luogo a una procedura esecutiva per inadempienza di un mutuo i tempi medi si attestano sui 7 anni.

Per i tecnici promotori della norma, la vendita immediata dovrebbe essere un vantaggio anche per il consumatore perché gli permetterebbe di entrare in possesso di una somma di denaro in tempi rapidi ed evitare che l’immobile venga svalutato, come accade con la vendita nelle aste giudiziarie.

In ogni caso, a seguito delle proteste e delle aspre polemiche dei giorni scorsi, la norma è stata modificata aumentando a 18 il numero delle rate non pagate dopo le quali si prospetterebbe il pericolo di esproprio.

Vediamo quindi come era stata congegnata la norma prima delle modifiche e come appare invece dopo che sono state apportate.

Le modifiche dovrebbero comunque essere votate all’inizio della prossima settimana.

Rischio esproprio: la norma prima delle modifiche

In particolare, è l’articolo 120 – quinquesdecies del Testo Unico Bancario, che disciplina i casi di inadempimento del consumatore, che consentirebbe alle banche di inserire questo cavillo nei contratti di mutuo proposti ai clienti.

Prima delle modifiche dell’ultima ora, nel caso in cui un cliente pagasse in ritardo 7 rate del mutuo, anche in maniera non consecutiva, la banca poteva rientrare in possesso della casa.

Poteva quindi rivenderla subito, salvo però concedere al cliente il ricavato extra ottenuto.

Infatti, dal punto di vista giuridico, quando un bene viene venduto per inadempimento di un debito, si possono verificare due circostanze, distinte in base alle garanzie concesse al debitore:

• il patto marciano, esistente nella prassi ma non codificato, prevede il ritorno del plusvalore ricavato dalla vendita al debitore

• il patto concessorio, espressamente vietato dall’articolo 2744 del codice civile, prevede la vendita del bene con il creditore che tiene per sé tutto l’incasso.

La nuova norma in discussione dovrebbe essere in linea con il patto marciano.

La norma così come era stata proposta presentava sicuramente dei pericoli per il consumatore:

• squilibrio delle parti

• retroattività.

Non c’è dubbio che in una situazione così prospettata le banche verrebbero a trovarsi in una condizione di superiorità rispetto al creditore.

Affidando ad esempio una perizia di stima a un tecnico terzo si potrebbe correre il rischio di sottovalutare l’immobile e venderlo a un prezzo inferiore a quello di mercato.

Ciò non costituirebbe un problema per la banca, che comunque rientrerebbe delle sue somme, ma non produrrebbe l’eccedenza necessaria per ripagare il debitore.

Esiste poi il rischio che la casa venga valutata a un prezzo inferiore al debito da saldare, per cui si correrebbe il pericolo che il cliente sia costretto anche a ripagare la differenza.

La norma prevedeva inoltre la possibilità di una introduzione retroattiva della postilla in un contratto stipulato prima della sua entrata in vigore.

Oltretutto, ciò appariva come un eccesso di zelo, visto che la direttiva europea non ne fa menzione.

Rischio esproprio: la norma dopo le modifiche

Visti quindi questi elementi di squilibrio, sono state avanzate alcune proposte di modifica della norma, di cui riassumo le principali:

• la morosità che consente alla banca di mettere in vendita la casa scatta dopo il mancato pagamento di 18 rate e non più 7

• la vendita diretta senza passare per l’asta giudiziaria sarà però possibile solo nel caso in cui il cliente abbia sottoscritto una specifica clausola che lo consente

• dopo la vendita, la banca dovrà obbligatoriamente cancellare il mutuo, anche se il valore incassato risulterà inferiore a quello del debito.

La norma non potrà essere retroattiva neanche in caso di surroga del mutuo. La banca sarà obbligata a una maggiore trasparenza, per cui il cliente dovrà essere consapevole di firmare eventualmente una clausola di questo tipo e non potrà essere obbligato a farlo.

Al momento della scelta, dovrà essere assistito da un esperto di sua fiducia e su tutta la procedura dovrà vigilare la Banca d’Italia.

Viene espressamente vietato il patto commissorio e allo stesso tempo si punta a disciplinare il cosiddetto patto marciano che, come abbiamo visto, è solo una consuetudine ma non è espressamente previsto dalla legge.

Per quanto riguarda il perito che dovrà stimare il valore dell’immobile per la vendita, si stabilisce che sia un professionista indipendente incaricato dal Tribunale.

Proteste per il rischio esproprio per chi salta le rate del mutuo

La norma in discussione, oltre ad avere ovviamente allarmato i consumatori, ha scatenato le proteste di opposizioni e associazioni dei consumatori.

Il Movimento Cinque Stelle ha lanciato l’hashtag #SeMiTocchiLaCasa e, nonostante le proposte di modifiche, ha chiesto espressamente il ritiro del provvedimento.

Il Codacons, sul piede di guerra, ha annunciato un esposto alla Procura della Repubblica di Roma.